Vietucnews – Tony kiếm được hơn 1 triệu đô một năm, nhưng thu nhập chịu thuế của ông chỉ ở mức 18,000 đô. Tức là thuế thu nhập cá nhân (TNCN) của ông là 0. Vì sao lại thế?

Chúng tôi tạo ra nhân vật Tony dựa trên dữ liệu của Cục Thuế Úc (Australian Taxation Office – ATO). Ông này là đại diện của 676,000 người Úc đã giảm ít nhất một bậc thuế trong năm 2016/2017.

Câu trả lời nằm ở 2 chữ: giảm trừ.

Để làm việc này, họ khai mức thu nhập cá nhân tổng cộng của mình từ các nguồn (lương, lãi ngân hàng hay cổ tức), rồi trừ đi những khoản giảm trừ, như công tác phí hay tiền quyên góp. Số còn lại là thu nhập chịu thuế của họ.

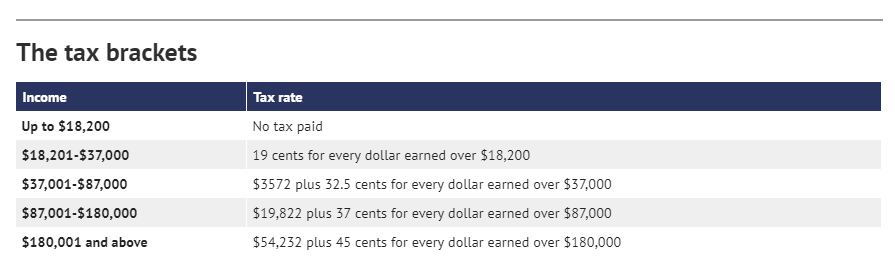

Thu nhập chịu thuế có 5 bậc. Khi thu nhập của bạn vượt mức trần của một bậc, bạn sẽ phải nộp thuế ở bậc kế tiếp. Nếu thu nhập chịu thuế/năm của bạn tối đa là 18.200 đô, thì bạn không phải đóng thuế TNCN.

Tuy nhiên, giảm một bậc thuế cũng không hẳn là cần thiết. Nếu tổng thu nhập của bạn là 88,000 đô/năm và bạn được giảm trừ hơn 1,000 đô, TNCN của bạn sẽ hạ từ bậc 4 xuống bậc 3.

Do cách cấu trúc hệ thống thuế thu nhập của Úc, việc chuyển xuống một bậc thuế không có khác biệt gì nhiều lắm. Nhưng đôi khi, người ta có thể khiến thu nhập chịu thuế của mình giảm đi nhiều bậc, và số thuế phải nộp sẽ tụt xuống đáng kể.

Có khoảng 70 người giống Tony. Mặc dù kiếm được hơn 1 triệu đô/năm nhưng họ tìm ra cách hưởng lợi từ các khoản giảm trừ, để thu nhập chịu thuế chỉ còn dưới 18,200 đô, đồng nghĩa với việc TNCN của họ về 0.

Hành vi của họ không biết có khiến kiểm toán phải vào cuộc hay không bởi các khoản giảm trừ được ATO xem xét kỹ lưỡng, và mọi nỗ lực giảm thiểu thuế phải tuân thủ luật thuế.

Tony thuộc nhóm thiểu số bởi 99% bởi những người kiếm được hơn 1 triệu đô la vẫn chịu bậc thuế TNCN cao nhất sau khi đã giảm trừ các khoản.

Dưới đây là một vài cách khiến số thu nhập chịu thuế tụt xuống thông qua các khoản giảm trừ.

Contents

1. Mục đầu tư chịu lỗ

Ngoài căn nhà 4 phòng ngủ ở vùng ngoại ô rợp bóng cây, Tony có một căn hộ để đầu tư. Tuy nhiên, ông ta cho biết đó là khoản đầu tư không có lời, bởi tiền cho thuê căn hộ không đủ đề bù lại chi phí bảo trì và số tiền lãi khoản vay ngân hàng để mua căn hộ trước đó.

Tony chịu khoản lỗ 15,000 đô vào căn hộ vì ông ta hy vọng vài năm tới sẽ bán nhà được giá.

Khoảng 9.4% số người nộp thuế (tức 1.3 triệu người) đã báo cáo khoản lỗ cho thuê ròng trong năm 2016/2017 với mức lỗ trung bình là 8,771 đô. Những người giảm xuống một bậc thuế này là những nhà đầu tư hiện không có lãi ở một mục đầu tư nào đó.

Và 70 “ông Tony” chịu mức lỗ cho thuê là 40,712 đô.

2. Đóng thêm tiền vào quỹ hưu trí

Ngoài ra, chiến lược tài chính thông minh của Tony còn thể hiện ở việc đóng thêm tiền vào quỹ hưu bổng cá nhân (“superannuation” hay gọi tắt là “super”) và chịu thuế 15% – mức này thấp hơn mức thuế TNCN nhiều lần. Mãi đến khi nghỉ hưu, Tony mới được nhận món tiền này, nhưng ông đã ở độ tuổi 62 rồi thì đâu có phải chờ lâu.

3. Quyết toán thuế thu nhập cá nhân

Tony tốn 50,000 đô trong việc quyết toán thuế năm 2016/2017, nhiều hơn mức thông thường một người Úc phải trả, nhưng cũng vẫn thấp hơn mức trung bình của những người có thu nhập triệu đô.

Khi khai thế, hơn 40% những người nộp thuế TNCN cho biết họ phải chi một khoản để quyết toán thuế, trung bình khoảng 375 đô, cho các hạng mục như xin lời khuyên của kế toán hay sử dụng phần mềm làm các tờ khai quyết toán thuế.

Nhưng với những người cố gắng tìm cách hạ bậc thuế TNCN, thì chi phí là hơn 800 đô một năm, gấp hơn 2 lần con số thông thường, do họ thường phải thuê luật sư để xử lý.

4. Công tác phí

Giống như những người khác, Tony cũng yêu cầu giảm trừ công tác phí, khi phải dùng xe tư vào việc công, ứng tiền khi đi công tác xa… và được giảm trừ 17,000 đô.

5. Quyên góp, từ thiện

Bất kì khoản tiền quyên góp nào cho một tổ chức được đăng kí cũng thành cái cớ để yêu cầu giảm trừ thế.

1/3 số người phải nộp thuế đã khai số tiền quyên góp trong năm 2016/2017, trung bình là 770 đô. Tuy nhiên, những người được hạ bậc thuế quyên góp từ thiện rất nhiều: hơn 3,000 đô. Tony là người kiếm được nhiều tiền nhưng cũng cho đi không ít. Ông đã quyên góp 850,000 đô và bây giờ yêu cầu giảm trừ thuế cho khoản đó.

Và thế là đã rõ, sau khi giảm trừ các khoản (mục đầu tư chịu lỗ, đóng thêm tiền vào quỹ hưu trí, quyết toán thuế thu nhập cá nhân, công tác phí, và quyên góp từ thiện), Tony sẽ được hoàn thuế một khoản đáng kể.

Nguồn: smh.com.au

- ATO sẽ sử dụng mạng xã hội để chống gian lận thuế

- Cảnh báo về hình thức email lừa đảo nhận tiền hoàn thuế!

- Thu nhập 100,000 ngàn đô mà anh ấy vẫn phải từ bỏ Sydney!